2-НДФЛ – это налог на доходы физических лиц, который удерживается с работника организации, осуществляющей выплату дохода. Данный налог является одним из основных источников доходов государства и направляется на финансирование различных общественных нужд. Основным преимуществом 2-НДФЛ для граждан является простота расчета и погашения данного налога, поскольку он удерживается работодателем.

2-НДФЛ включает в себя различные виды доходов: заработную плату, проценты по вкладам, дивиденды, доходы от продажи имущества и другие виды доходов. Для каждого вида дохода установлены свои ставки налога, которые могут быть изменены в зависимости от решения законодательных органов.

Однако, помимо прочего, 2-НДФЛ играет важную роль при подаче налоговой декларации и получении возможных вычетов. При заполнении налоговой декларации граждане указывают всю информацию о своих доходах и расходах, а также имеют возможность применить различные вычеты. Вычеты позволяют снизить сумму налога, которую необходимо уплатить государству, и таким образом сэкономить собственные средства.

Что такое 2-НДФЛ и зачем она нужна

2-НДФЛ — это сокращение от «2-й налоговый документ физического лица». Это форма декларации, которую граждане России должны подавать в налоговую службу для уплаты налога на доходы физических лиц.

Налог на доходы физических лиц (НДФЛ) представляет собой налог, который взимается со всех физических лиц России на основании полученных ими доходов. Общая ставка налога составляет 13%.

2-НДФЛ представляет собой декларацию, в которой граждане сообщают информацию о своих доходах и уплаченных налогах за отчетный период. Обычно это ежегодная декларация, которую граждане должны подавать до 30 апреля следующего года.

Зачем нужна 2-НДФЛ? Она необходима для того, чтобы граждане могли участвовать в налоговой системе и уплачивать налог на свои доходы. Подача 2-НДФЛ также позволяет гражданам получить налоговые вычеты и возвраты.

В 2-НДФЛ граждане указывают все свои доходы, включая зарплату, проценты по вкладам, доходы от аренды, продажи недвижимости и другие источники доходов. Они также указывают все уплаченные налоги за отчетный период, чтобы налоговая служба могла рассчитать их общую налоговую задолженность.

2-НДФЛ является важным инструментом для контроля доходов и уплаты налогов гражданами. Она помогает государству собирать налоги, необходимые для финансирования различных общественных программ и услуг.

Таким образом, 2-НДФЛ играет важную роль в налоговой системе России, обеспечивая прозрачность и контроль над доходами и налогами граждан.

Определение и сущность 2-НДФЛ

2-НДФЛ (двойная налоговая декларация по налогу на доходы физических лиц) — это декларация, которую физические лица должны представлять в налоговые органы для учета и уплаты налога на доходы.

2-НДФЛ представляет собой документ, в котором физическое лицо обязано указать все свои доходы за налоговый год, а также удержанный налог на эти доходы. Декларация заполняется самостоятельно налогоплательщиками и представляется в налоговый орган по месту жительства.

Система 2-НДФЛ основывается на принципе налогообложения доходов физических лиц прогрессивной шкалой. Это означает, что налог на доходы взимается в зависимости от его величины. Чем больше доход, тем выше налоговая ставка.

2-НДФЛ является важным инструментом для государства в сборе налогов. Он позволяет контролировать доходы физических лиц и удерживать налог с доходов уже на стадии выплаты. Декларация помогает избежать уклонения от уплаты налогов и поддерживает прозрачность процесса обложения доходов.

Основной целью 2-НДФЛ является формирование системы налоговых платежей физическими лицами и обеспечение справедливого распределения налоговой нагрузки между гражданами.

В декларации указываются различные виды доходов, такие как зарплата, проценты по вкладам, доходы от сдачи недвижимости в аренду, продажи ценных бумаг и другие. Также в декларации можно указать расходы, которые уменьшают облагаемую налогом сумму.

Подведение итогов по 2-НДФЛ происходит на основе представленной декларации и данных о налоговых снятиях со счетов налогоплательщика. По результатам проверки налоговыми органами может быть вынесено решение о доплате налога или возврате избыточно удержанного.

В целом, 2-НДФЛ является важным инструментом налогового контроля и учета доходов физических лиц. Он позволяет государству получать налоги от граждан в срок и обеспечивает справедливое распределение налоговой нагрузки.

Цель использования 2-НДФЛ

2-НДФЛ (Налог на доходы физических лиц) — это один из основных налогов, уплачиваемых гражданами России. Целью использования 2-НДФЛ является:

- Сбор налоговых отчислений от физических лиц.

- Обеспечение государственного бюджета средствами, необходимыми для экономического развития и социальных программ.

- Контроль и регулирование доходов граждан, в соответствии с законодательством.

- Определение налоговых обязательств и налоговых ставок для физических лиц.

2-НДФЛ начисляется на доходы физических лиц, полученные как от работы по трудовому договору, так и от других видов деятельности, таких как аренда недвижимости, продажа имущества и т.д. Налоговые выплаты, сделанные по 2-НДФЛ, являются обязательными для всех налогоплательщиков в России.

Сумма налога рассчитывается на основе дохода каждого налогоплательщика и налоговой ставки, установленной законодательством. Заполнение 2-НДФЛ является обязательным для всех граждан, получающих доходы, подлежащие обложению налогом.

| Преимущество | Описание |

|---|---|

| Простота заполнения | Форма 2-НДФЛ является стандартизированной и содержит все необходимые поля для заполнения налоговой декларации. |

| Удобство и контроль | Система заполнения и подачи 2-НДФЛ позволяет гражданам контролировать свои налоговые обязательства и оперативно вносить изменения. |

| Снижение налогооблагаемой базы | Некоторые расходы и платежи, указанные в декларации 2-НДФЛ, могут быть учтены как налоговые вычеты, что позволяет снизить налогооблагаемую базу и уменьшить сумму налога. |

| Прозрачность и честность | Использование 2-НДФЛ способствует прозрачности и честности процесса налогообложения, что в свою очередь способствует развитию экономики страны. |

Какие документы нужны для заполнения 2-НДФЛ?

Для заполнения и подачи декларации по форме 2-НДФЛ необходимо предоставить определенные документы. В данной статье мы рассмотрим основные из них.

-

Паспорт гражданина РФ. Для подачи 2-НДФЛ необходимо предоставить копию паспорта гражданина РФ. Если на момент подачи декларации у вас уже есть загранпаспорт, то вместо копии паспорта РФ следует предоставить копию загранпаспорта.

-

ИНН (Идентификационный номер налогоплательщика). Для заполнения 2-НДФЛ также необходимо знать и указать свой ИНН. Если у вас еще нет ИНН, то сначала следует получить его, обратившись в налоговую инспекцию.

-

Свидетельство о рождении (для несовершеннолетних). Если вы являетесь родителем или законным представителем несовершеннолетнего, то для заполнения 2-НДФЛ необходимо предоставить копию свидетельства о рождении ребенка.

-

Договоры и справки о доходах. Для заполнения 2-НДФЛ нужно знать информацию о своих доходах за отчетный период. Для этого потребуются договоры, справки или другие документы, подтверждающие получение дохода.

Важно предоставить все необходимые документы в правильном виде и в соответствии с требованиями налоговой службы. Это поможет избежать задержек в рассмотрении декларации и возможных штрафов.

Если возникают вопросы или необходима дополнительная информация, рекомендуется обратиться в налоговую инспекцию или к специалисту-налоговику для получения консультации.

Перечень документов для физических лиц

Для предоставления сведений о доходах и удержанных налогах физические лица должны предоставить следующие документы:

-

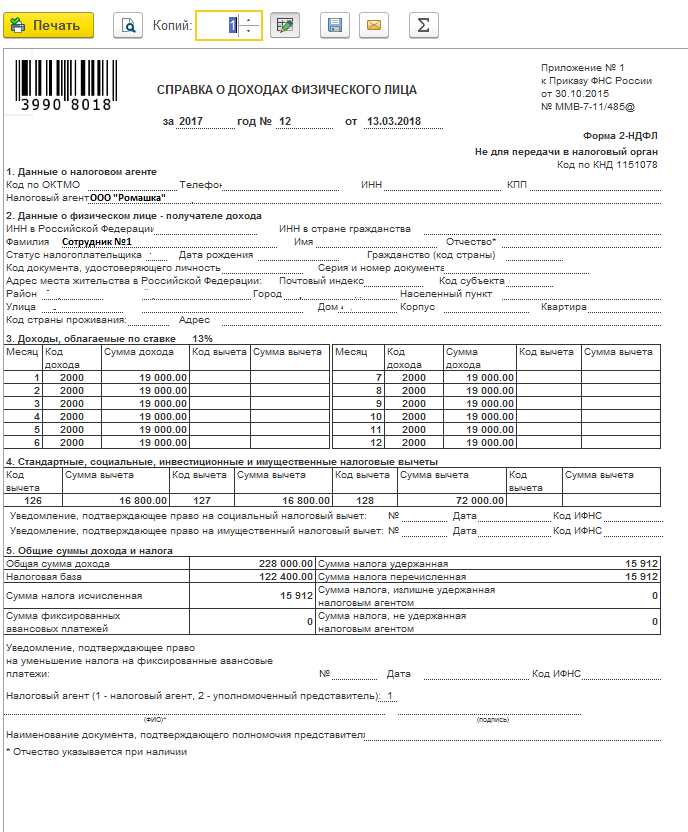

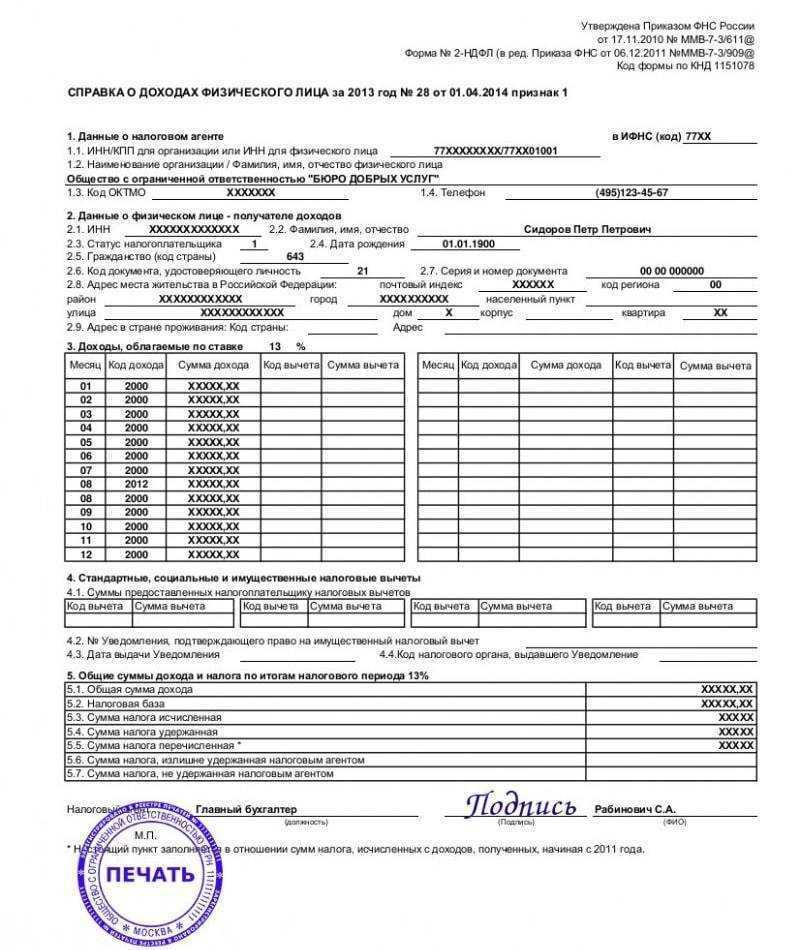

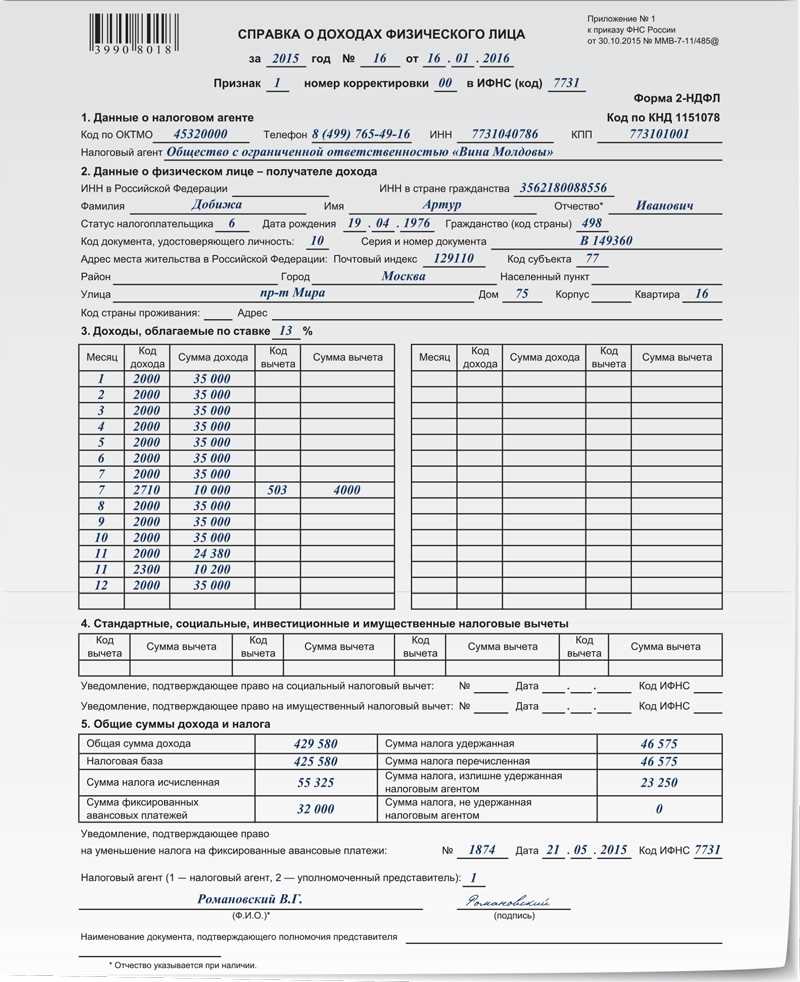

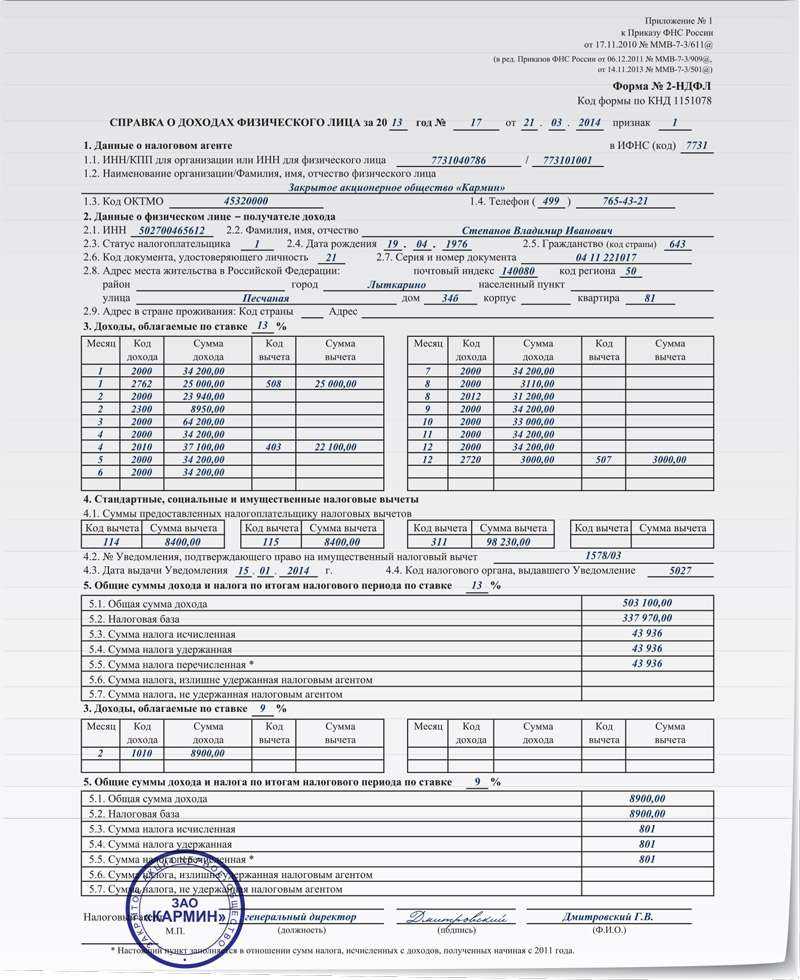

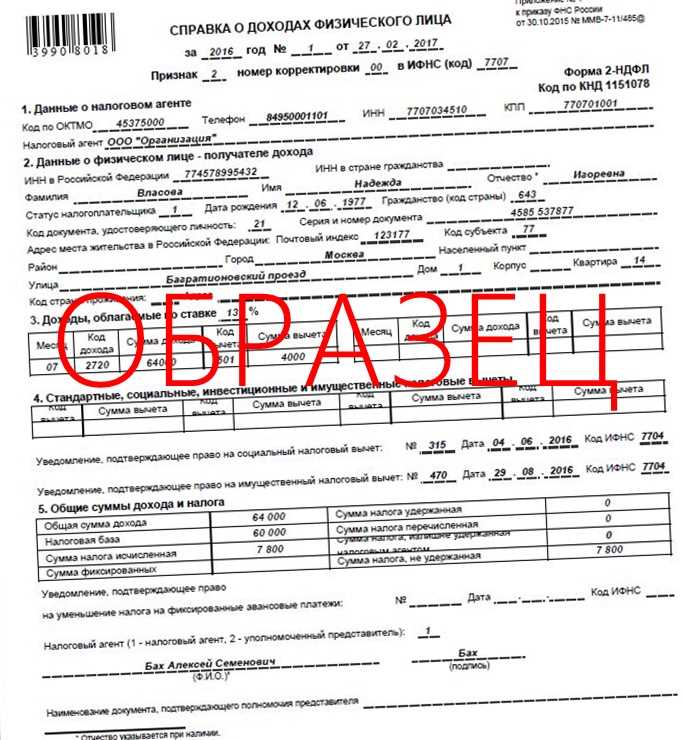

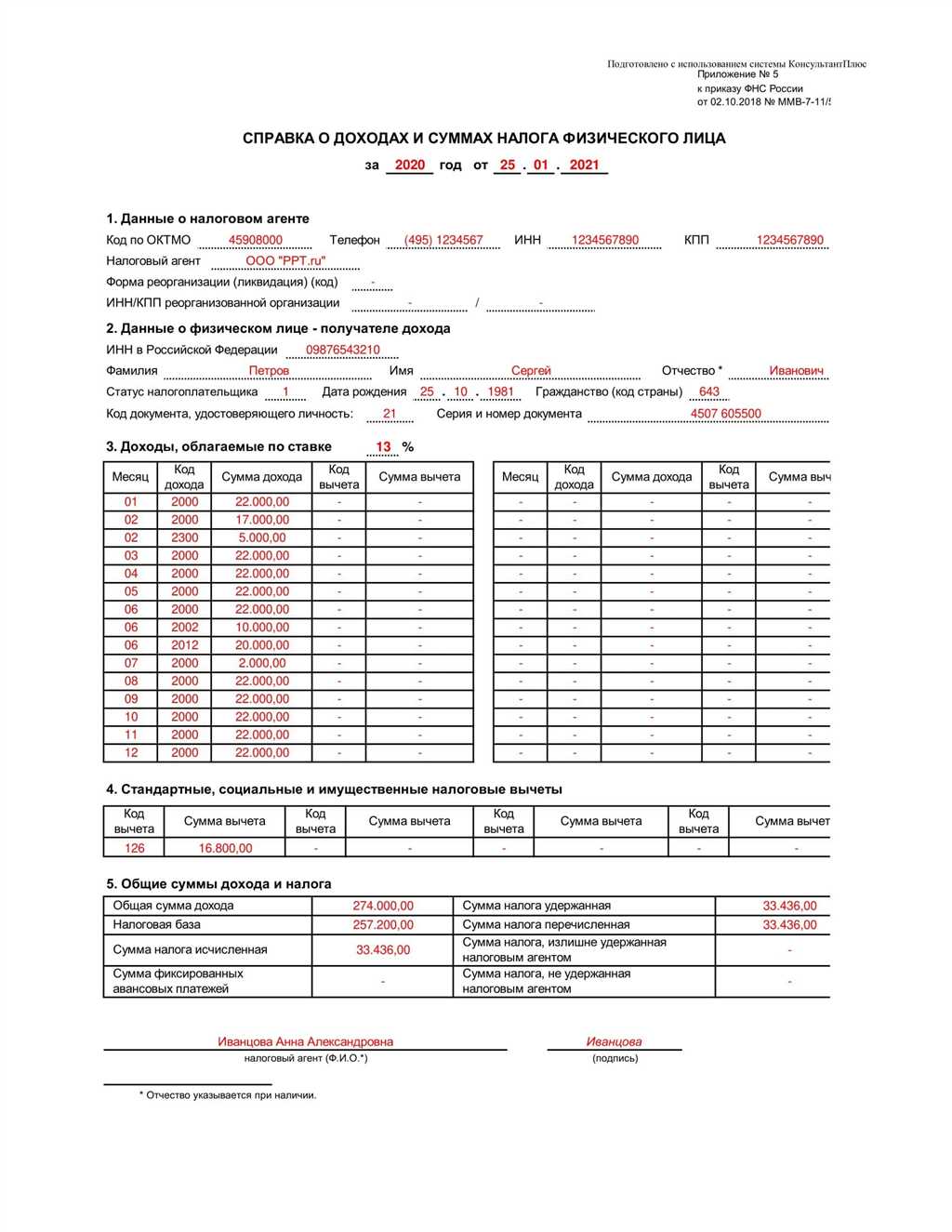

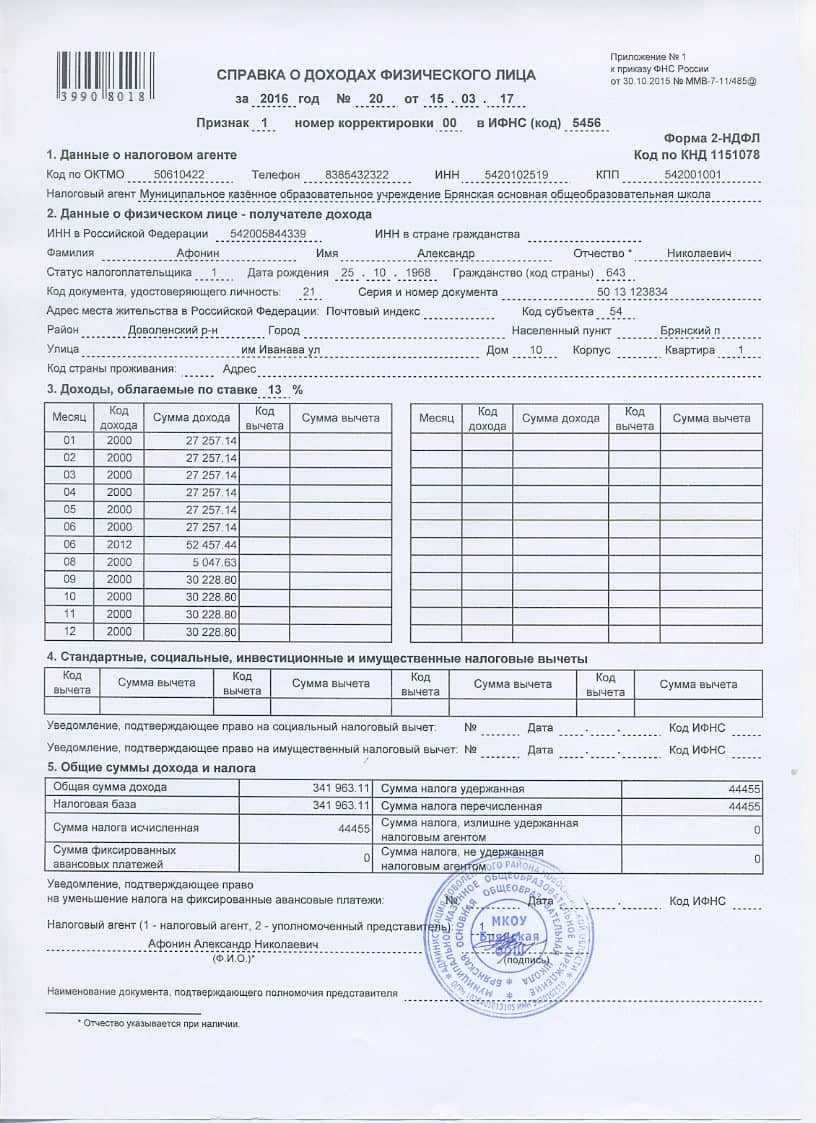

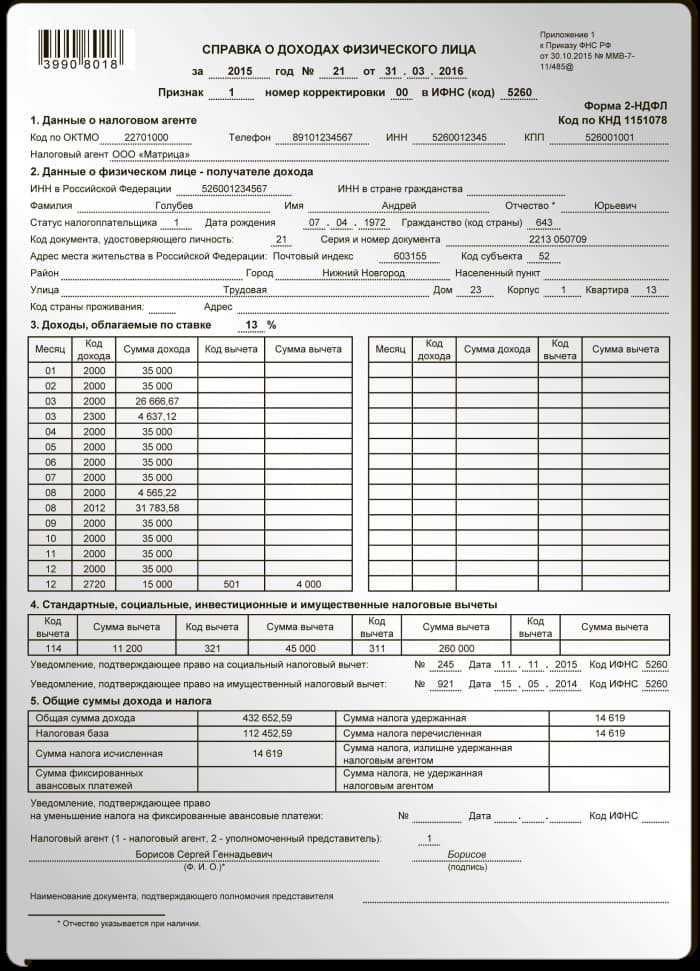

Справка 2-НДФЛ. Основным документом, подтверждающим доходы и удержанные налоги, является справка 2-НДФЛ. Она выдается работодателем ежегодно до 1 апреля следующего года и содержит информацию о доходах, удержанных налогах и других сведениях для заполнения декларации по налогу на доходы физических лиц.

-

Договоры и контракты. Физические лица также могут предоставить копии или оригиналы договоров, контрактов или иных документов, подтверждающих получение дохода. Это могут быть договоры оказания услуг, аренды, продажи недвижимости, автомобилей и других имущественных прав.

-

Свидетельства о регистрации предпринимателя. В случае, если физическое лицо является предпринимателем и получает доход от своей предпринимательской деятельности, необходимо предоставить свидетельства о регистрации предпринимателя (свидетельство о государственной регистрации юридического лица, свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя и т.д.).

-

Свидетельства и документы об учете в налоговых органах. В некоторых случаях, для подтверждения доходов и удержанных налогов, могут потребоваться свидетельства и документы об учете в налоговых органах. Это может быть свидетельство о постановке на учет в налоговой инспекции или документы, подтверждающие уплату налоговых платежей.

Важно отметить, что перечень документов может варьироваться в зависимости от конкретной ситуации и требований налоговых органов. Поэтому перед подачей декларации по налогу на доходы физических лиц рекомендуется проконсультироваться со специалистом или ознакомиться с требованиями налоговых органов вашей страны.

Документы, необходимые для работодателей

Для того чтобы правильно заполнить и сдать в налоговую службу декларацию по налогу на доходы физических лиц (2-НДФЛ), работодателю необходимо собрать следующие документы:

-

Справка 2-НДФЛ. Данная справка предоставляется налоговой инспекцией и содержит информацию о доходах работника за отчетный период (обычно за год). Работодатель в обязательном порядке должен получить эту справку у каждого своего сотрудника.

-

Договоры сотрудников. Для подтверждения трудовых отношений с работниками, работодатель должен предоставить копии договоров о приеме на работу или трудовых контрактов. В таких договорах указываются размер заработной платы, сроки начисления и выплаты заработной платы, а также другие условия трудового договора.

-

Карточки учета работы. В некоторых случаях работодателю требуется предоставить копии карточек учета работы сотрудников, где указывается количество отработанных часов, даты рабочих дней, и другая информация, связанная с трудовой деятельностью сотрудника.

-

Документы об выплаченных компенсациях и пособиях. Если работник получал какие-либо компенсации или пособия, такие как больничные, отпускные, компенсации за командировки и т.д., работодатель должен предоставить соответствующие документы, подтверждающие эти выплаты.

-

Документы о вычетах и льготах. Работодатель должен собрать документы, подтверждающие право работника на налоговые вычеты и льготы. К таким документам могут относиться медицинские справки, документы об обучении, свидетельства о рождении детей и т.д.

Все собранные документы должны быть предоставлены налоговой службе в течение срока сдачи налоговой декларации, который обычно определяется графиком налоговых платежей. Правильно оформленная и своевременно сданная декларация позволит работодателю избежать штрафов и проблем с налоговой службой.

Какие данные должны быть указаны в 2-НДФЛ?

2-НДФЛ – это декларация, которую физические лица предоставляют в налоговую службу для учета и уплаты налога на доходы физических лиц. Для правильного заполнения декларации необходимо указать определенные данные. Вот основные из них:

- Полное ФИО налогоплательщика: в декларации должны быть указаны фамилия, имя и отчество налогоплательщика. Это позволяет правильно идентифицировать физическое лицо и связать его с соответствующими данными.

- ИНН налогоплательщика: каждому физическому лицу присваивается индивидуальный номер налогоплательщика (ИНН). Он уникален для каждого человека и используется для идентификации и учета налоговых платежей.

- Сведения о доходах: в декларации необходимо указать все виды доходов, полученных за отчетный период. Это могут быть заработная плата, проценты по вкладам, дивиденды, арендная плата и другие.

- Сведения о налогооблагаемых вычетах: налогоплательщик имеет право на получение налогооблагаемых вычетов, которые уменьшают сумму налога к уплате. В декларации необходимо указать все применимые вычеты, такие как вычеты на детей, на обучение, на лечение и др.

- Информация о налоговых расчетах: в декларации следует указать все расчеты, которые проводятся для определения налоговой базы и суммы налога к уплате. Это может включать в себя расчеты по стандартной системе налогообложения или по упрощенной системе.

Правильное заполнение 2-НДФЛ позволяет избежать проблем с налоговыми органами и уплатить налоги в соответствии с законодательством. В случае неправильного заполнения декларации или умышленного утаивания доходов налогоплательщик может быть подвержен штрафам и другим негативным последствиям.

Основные данные о налогоплательщике

2-НДФЛ — это налоговая декларация по налогу на доходы физических лиц, которую каждый год должны подавать все налогоплательщики в России. Она содержит основные данные о доходах, налоговых вычетах и суммах уплаченного налога.

В 2-НДФЛ указываются следующие основные данные о налогоплательщике:

- Фамилия, имя, отчество — полные ФИО налогоплательщика;

- Дата и место рождения — информация о дате рождения и месте рождения налогоплательщика;

- Гражданство — информация о гражданстве налогоплательщика;

- ИНН (Идентификационный номер налогоплательщика) — уникальный идентификационный номер, который получает каждый налогоплательщик;

- Адрес места жительства — адрес, по которому прописан налогоплательщик;

- Адрес места работы — адрес организации, где налогоплательщик работает или получает доход;

- Данные о семейном положении — информация о супруге и детях налогоплательщика.

Кроме основных данных, в 2-НДФЛ также указываются сведения о суммах доходов, налоговых вычетах и удержанном налоге.

Вся эта информация является важной для налоговых органов, поскольку на ее основе производится расчет налоговых обязательств налогоплательщика и проверка соответствия уплаченных налогов законодательству.